mandag den 8. juni 2015

Prisfastsættelse af ydelser

tirsdag den 2. juni 2015

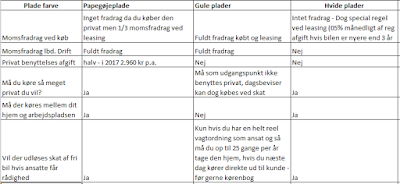

Papegøjeplader

Papegøje plader er til ejer af personlig virksomhed og kan ikke bruges af ejere af selskaber som IVS og ApS

Dette indlæg kommer ikke ud i alle kroge eller dækker alle vægtklasser, men koncentrer sig om de mest almindelige spørgsmål om papegøjeplade biler. Jeg påtager mig ikke ansvar for evt. fejl, så inden beslutning, så skal du kontrollere ting selv - selvom jeg naturligvis har kontrollæst.

Papegøjeplader er de tofarvede, gulhvide plader. I en periode fra 3/6-2007 til 1/1-2009 udleverede skat klistermærke til biler med gule nummerplader, og disse biler kan forsat køre videre uden at skifte til egentlige papegøjeplader.

Hvis du som selvstændig bruger din varebil på gule plader, skal den registreres til hel - eller delvis privat anvendelse. Du skal så betale privat benyttelsesafgift, og have papegøjeplader

Jeg forholder mig kun til biler anskaffet efter 25. april 2007. Ældre biler har anden benyttelsesafgift, men mon ikke de er skrottet idag.

KLik på billedet for fuld størrelse. Forbehold for evt trykfejl/misforståelser

Et sæt papegøjeplader koster ca 1.300 kr på skats motorcentre eller div. nummerplade operatører.

Desværre er privatbenyttelsesafgiften ikke uvæsentlig med 6.250 kr helårligt.

Ordningen kan IKKE benyttes af ejere af selskaber se LINK punktet 6.3.1. Dinero har også guide til dette for netop personlig virksomhed. Det ligger også klart at I selskaber ville man jo aldrig kunne give selskabet momsfradrag i drift for en moms betalt ved købet af en helt anden juridisk enhed (ejeren som ansat)

Det er en slags kompensation for, at bilen så skal være købt privat, og der skal være betalt fuld moms ved købet.

Den største bagdel er, at der ikke må være passager på et bagsæde, hverken ved kørsel i Danmark eller ved kørsel i udlandet. Varerummet skal helt enkelt være indrettet til VARER og ikke på anden vis.

Rent praktisk om momsfradraget i regnskabet:

Jeg vil mene den enkleste måde at få momsfradraget korrekt ind i virksomheden må være, at oprette en konto i status mellemregning egenkapital- privat hævet - for Driftsomkostninger UDEN fradrag og give den momskode for købsmoms.

Derved kan man bogføre driftsomkostningen som en privat hævning uden det påvirker resultatet og dermed uden skattefradrag MEN momskode købsmoms vil lade momsen bliver fradrag i købsmoms.

Bilen kan holdes uden for VSO som angivet her i link og her i link

Brug af privatejet papegøjepladebil for arbejdsgiver:

Du skal overholde visse klare regler, for at kunne nøjes med halv privatbenyttelsesafgift, hvis du kører for din arbejdsgiver i privat købt papegøjepladebil for arbejdsgiver. Herom skriver SKAT:

- Din arbejdsgiver forlanger, at du stiller bil til rådighed. Det skal stå i en særskilt skriftlig aftale eller i din ansættelsesaftale.

- Det er nødvendigt, at du bruger en varevogn. Er du ansat på kontor eller arbejder som fx ejendomsmægler, har du normalt ikke behov for at køre i en varebil.

- Der skal være et reelt behov for at køre for din arbejdsgiver.

Jeg blogger her bare efter min

bedste viden, og kan ikke holdes ansvarlig for evt. fejl eller misfortolkninger

i mine tekster.

HUSK

AT CHECKE INDHOLDSFORTEGNELSEN

I MIN BLOG SOM DETTE LINK

SE

MEGET GERNE MINE 6 E-BØGER OG PAPERBACKS SOM ER GULD VÆRD FOR MANGE.

DER ER LINK TIL INDHOLDSFORTEGNELSE OG KØB SIDEN HOS SAXO.

MANGE

AF DEM KAN SPARE DIG PENGE I DET DAGLIGE I FIRMAET:

”START-UP" Komplet

iværksætter ”bibel” – Lækker inspirerende hardcover bog med alle former for

virksomhed, IVS + ApS og masser af inspirerende materiale at kaste sig over, og

siden som uundværligt opslagsværk

"Grundbog til dig der vil

være selvstændig". E-pub bog med ALT det grundliggende

skrevet let fatteligt for dig der vil være selvstændig - for alle

virksomhedsformer - stiftelse og hele driften

”Introduktion Til REGNSKAB” – en

begynderbog om regnskab og bogføring

”Fradrag” Generelt

om regler og praksis i fradrag + alfabetisk ordnede fradrag

"ApS" Alt

om anpartsselskaber

”Personlig virksomhed” Om

at stifte og drive enkeltmandsvirksomhed, PMV eller I/S

Arbejdsskadeforsikring

Det er en forudsætning, at skade skyldes selv arbejdet, og f.eks. en ulykke på vej til og fra arbejde, vil normalt ikke være en arbejdsskade.

De kan vise, alle opgaver, regnskab, årsrapport - investering osv - er lagt ud til ekstern underleverandør - revisor e.l. - men så har man jo den omkostning at bevise)

Holdingselskaber kan ofte få en aftale med et forsikringsselskab om, at drift og holding tegnes på samme police, hvis der kun er en ansat - dog ofte mod en vis ekstra pris - og holdingselskaber kan ofte få en deltidsaftale i alle fald.

Grundlaget findes i loven om lov om arbejdskadeforsikring § 48 og 49

Der er også en mulighed for at være fritaget for et holdingselskab, hvis regnskabet i et holding er udliciteret til f.eks. proff revisor eller andre- så direktøren reelt intet arbejde udfører. Jeg anser det for bedre at slå de CVR sammen på EN police for drift og holding sammen. Styrelsen forbeholder sig ret til vurdering, men udliciteres alt så det kan bevises (normalt ved betaling) så kan man i stedet undvære arbejdsskadeforsikring hvis direktør så intet arbejde har.

Læs også link til arbejdsskadestyrelsen med den klare tekst:

Citat: "Ejere af aktieselskaber A/S, iværksætterselskab (IVS) og anpartsselskaber ApS er ikke selvstændige i arbejdsskadesikringslovens forstand. Selskabet er en selvstændig juridisk person, som skal sikre de personer, der arbejder for selskabet - herunder også ejeren, når denne arbejder for virksomheden. Dette gælder uanset om pågældende er lønmodtager eller får løn ved overførsel at overskud fra virksomheden. Det gælder også uanset om selskabet ikke har et reelt økonomisk overskud.

og her svar til mig fra arbejdsskadestyrelsens omkring det, at ejere af holding selskaber også skal have den lovpligtige arbejdsskadeforsikring:

Også dette link hvor revisor foreningen for ikke længe siden spurgte styrelsen - med fokus på holding - siger klart, at hvis ikke alt arbejde med regnskab og rapporter er outsourced (ex selskabet har en betalt revisor eller anden ekstern der udfører alt) så skal der være arbejdsskadeforsikring - og selv ved outsouce af alt - kan der være risiko i forhold til direktøren jo faktisk ansvarer, men den turde jeg nok løbe, ved betalt outcouce https://www.fdr.dk/images/Fagligt/Artikler/199%20Arbejdsskadesikring%20i%20holding.pdf Se "firkanten specielt om holding om det har interesse

Og endeligt igen fra 1/5-2019 klart svar fra AES:

Da selskabslovens § 111 kræver, at der altid skal være en direktør for et kapitalselskab, så vil et kapitalselskab også altid have et ansvar efter lov om arbejdsskadesikring for direktøren, som skal afdækkes ved arbejdsulykkesforsikring.

Jeg blogger her bare efter min

bedste viden, og kan ikke holdes ansvarlig for evt. fejl eller misfortolkninger

i mine tekster.

HUSK

AT CHECKE INDHOLDSFORTEGNELSEN

I MIN BLOG SOM DETTE LINK

SE

MEGET GERNE MINE 6 E-BØGER OG PAPERBACKS SOM ER GULD VÆRD FOR MANGE.

DER ER LINK TIL INDHOLDSFORTEGNELSE OG KØB SIDEN HOS SAXO.

MANGE

AF DEM KAN SPARE DIG PENGE I DET DAGLIGE I FIRMAET:

”START-UP" Komplet

iværksætter ”bibel” – Lækker inspirerende hardcover bog med alle former for

virksomhed, IVS + ApS og masser af inspirerende materiale at kaste sig over, og

siden som uundværligt opslagsværk

"Grundbog til dig der vil

være selvstændig". E-pub bog med ALT det grundliggende

skrevet let fatteligt for dig der vil være selvstændig - for alle

virksomhedsformer - stiftelse og hele driften

”Introduktion Til REGNSKAB” – en

begynderbog om regnskab og bogføring

”Fradrag” Generelt

om regler og praksis i fradrag + alfabetisk ordnede fradrag

"ApS" Alt

om anpartsselskaber

”Personlig virksomhed” Om

at stifte og drive enkeltmandsvirksomhed, PMV eller I/S

mandag den 1. juni 2015

Forening - Skattefri eller skattepligtig forening

Det er vigtigt at understrege, at dette ikke skal erstatte en jurist som jeg ALTID mener man skal benytte ved oprettelse af forening. Det er blot for at give læseren et første indtryk af begrebet:Indlægget bygger i høj grad op skats gennemgange af forhold omkring foreninger

Et vigtigt sted også at gennemlæse er skats redegørelse i DETTE LINK

Og her andet superlink fra Frivillighed.dk

Først kan jeg prøve at redegøre for, hvornår der i det hele taget kan være tale om en forening og ikke et selskab eller en virksomhed:

En foreninger består af en kreds af personer, der danner fælleskab og et formål, som ofte vil være af almennyttig og velgørende art. Det velgørende formål skal være klart specificeret

Foreningen vil ofte have en række af disse karakteristika:

Den fremstår som en selvstændig enhed som via et fællesskab søger et formål at fremme et fælles formål, og formålet vil ofte være et såkaldt ideelt formål. Det kunne være idræt, forsamlingshus, velgørende aktiviteter, støtteforeninger m.m.

Foreningen har afholdt en stiftende generalforsamling og har beslutte vedtægter, ligesom der er valgt en bestyrelse og/eller en ledelse. Der træffes også normalt beslutning om kontingentbetalingens størrelse.

På generalforsamlingen fremlægges også årsregnskabet og godkendes af forsamlingen i.h.t. vedtægterne.

Foreningens hæftelse er generelt adskilt fra personer/medlemmerne.

Endeligt skal der være en bestemmelse om foreningens opløsning, herunder hvad der skal ske, med foreningens formue, ved opløsning.Også dette punkt er det vigtigt at få korrekt på plads med juridisk hjælp - både af hensyn til lovkrav for foreningen og naturligvis skatteoverholdelse.

Indtægterne i en forening kommer ofte gennem medlemskontingenter og ofte i kombination med donationer eller erhvervsmæssige indtægter, til det besluttede formål, via drift.

Hvad kan så tale MOD noget er en forening?

Det vil i sagens natur rent faktisk være, når det som jeg nu har nævnt som værende FOR at der er tale om en forening, men et par typiske punkter, som vil tale MOD foreninger kunne være hvis:

Personerne bag foreningen hæfter personligt for foreningens gæld og forpligtelser

Få personer, eller en lille sluttet kreds af personer tegner foreningen og deler indtægterne mellem sig selv.

Foreningen er ikke åben og optager ikke medlemmer.

Baggrunden for foreningen beror på privatøkonomiske interesser i højere grad end på almennyttigt velgørende forhold.

SKATTE FRI ELLER SKATTEPLIGTIG FORENING

En forening kan være skattepligtig eller skattefri, alt efter dens formål og indkomsttype.

Det er også foreningens aktiviteter som afgør, om en forening skal registreres i Erhvervsstyrelsen og have CVR nummer som erhvervsdrivende

Pligt til at registrere en forening opstår, hvis foreningens aktiviteter i sig selv gør denne skattepligtig, eller hvis der skal afregnes A skatter, moms eller lønsum, eller endeligt hvis der er oplysningspligt over for skat ved. lønninger og honorarer. En forening, som har ansatte, er altid registreringspligtig og skal indberette løn m.m. og honorar til skat.

DEN SKATTEFRIE FORENING:

En forening vil være skattefri, hvis dens formål udelukkende er almennyttigt eller almen velgørende, eller hver den ingen form for erhvervsmæssig indkomst har.

Indkomster der alene stammer fra leverancer til medlemmerne, og herunder medlemmers kontingentbetaling, er ikke erhvervsmæssig indkomst.

En skattefri forening skal ikke indgive selvangivelse, men den har pligt til at udarbejde regnskab, uanset dette som nævnt, ikke skal indsendes til skat.

I praksis vil man dog skulle forvente, at hvis man som forening søger offentlig støtte, så vil man ofte blive mødt af krav om fremvisning af vedtægterne, de vedtagne tegningsregler (hvem må skrive under) og ofte også et krav om, at årsregnskabet bliver fuldt revideret af en godkendt/registreret revisor.

En skattefri forening kan trods den ingen forpligtelse måtte have, lade sig registrere frivilligt for at opnå et CVR nummer, f.eks. fordi det skal bruges i forbindelse med en bankkonto eller tilsvarende.

Hvad er så almennyttig eller alment velgørende forening?

For, at en forening vil blive regnet som almennyttig/almenvelgørende, så er det en betingelse, at foreningen helt enkelt anvender sine midler til støtte for en "større kreds af personer eller sammenslutninger". Det betyder, at støtten skal være rettet mod personer eller grupper, som har vanskelige økonomiske formål eller formål som i befolkningens brede almindelige opfattelse kan anser for at være - nyttigt.

I visse fald kan en forening godt kombinere det at have erhvervsmæssigt indkomst og så være i gruppen af almennyttige foreninger. Det kræver, at den erhvervsmæssige indkomst, er helt tæt knyttet til det almene formål, og at hele indkomsten anvendes/hensættes til det almennyttige formål foreningen har som sin målsætning.

Man kan ikke være skattefri forening, hvis foreningens formål er varetagelse af politiske, økonomiske eller erhvervsmæssige interesser. Det falder udenfor begrebet - almennyttigt.

DEN SKATTEPLIGTIGE FORENING:

En forening der har erhvervsmæssig indkomst, er normalt skattepligtig. Det bliver den, når den fungerer som nærings- eller forretningsvirksomhed, ejendomsudlejning eller generelt beskæftiger sig med salg, service eller produktion.

Den skattepligtige forening skal registrere sig hos Erhvervsstyrelsen, hvor også alle ændringer løbende, eller foreningens ophør, skal registreres.

Den skattepligtige forening skal:

Selvangive resultat til skat. Registrering skal for foreninger, der som hovedregel har kalenderåret som regnskabsår, ske senest 6 mdr. efter årets udløb. Normalt vil første år løbe fra stiftelse til udløbet af kalenderåret, og derefter vil regnskabet følge kalenderåret.

En forening kan dog godt søge om andet kalenderår, og der gælder så også en række særregler for evt. omlægning af kalenderår.

Foreningen skal opgøre indkomsten efter samme skatteregler som for selskaber. Der gælder en del sær regler, hvor hovedpunktet er, at det kun er den erhvervsmæssige indkomst, der er skattepligtig.

Uden at dette skal anses for komplet, kan nævnes en række typiske indtægtsarter, som ikke hører med under erhvervsmæssig indkomst:

- Renter og udbytter, der ikke vedrører virksomheden.

- Kursgevinster ved salg af aktier og obligationer, der ikke vedrører virksomheden.

- Gaver og tilskud.

- Omsætning med medlemmer.

- Medlemmernes eventuelle betaling af kontingent.

Foreninger har også mulighed for visse særlige fradrag:

- Udlodninger til vedtægtsmæssige formål, der er almennyttige eller almenvelgørende.

- Henlæggelser til senere udlodninger til almennyttige eller almenvelgørende formål.

afklaring af alle denne type spørgsmål..

SKAT opgør foreningens skattepligtige indkomst på grundlag af foreningens indkomst i indkomståret. Foreningen modtager to a-conto opkrævninger for skat, med forfald marts og november (som for selskaber) og årsopgørelse i november efter indkomståret (samme tidspunkt selskabsskat der ikke er a-conto betalt forfalder. I startåret, kan foreninger se bort fra a-conto opkrævningerne, hvis der ikke forventes en positiv skattepligtig indkomst for året.

Selskaber kan ændre a-conto betaling selv, foreninger skal rette henvendelse til skat for at at anmode om ændring.

Godkendelse til at modtage skattefri gaver:

Almennyttige foreninger kan godkendes til at modtage skattefri gaver (donationer til velgørenhed) efter en langt række særregler, som jeg ikke vil medtage i denne gennemgang.

Frivillighed.dk har lavet en god guide på nettet her

Jeg blogger her bare efter min

bedste viden, og kan ikke holdes ansvarlig for evt. fejl eller misfortolkninger

i mine tekster.

HUSK

AT CHECKE INDHOLDSFORTEGNELSEN

I MIN BLOG SOM DETTE LINK

SE

MEGET GERNE MINE 6 E-BØGER OG PAPERBACKS SOM ER GULD VÆRD FOR MANGE.

DER ER LINK TIL INDHOLDSFORTEGNELSE OG KØB SIDEN HOS SAXO.

MANGE

AF DEM KAN SPARE DIG PENGE I DET DAGLIGE I FIRMAET:

”START-UP" Komplet

iværksætter ”bibel” – Lækker inspirerende hardcover bog med alle former for

virksomhed, IVS + ApS og masser af inspirerende materiale at kaste sig over, og

siden som uundværligt opslagsværk

"Grundbog til dig der vil

være selvstændig". E-pub bog med ALT det grundliggende

skrevet let fatteligt for dig der vil være selvstændig - for alle

virksomhedsformer - stiftelse og hele driften

”Introduktion Til REGNSKAB” – en

begynderbog om regnskab og bogføring

”Fradrag” Generelt

om regler og praksis i fradrag + alfabetisk ordnede fradrag

"ApS" Alt

om anpartsselskaber

”Personlig virksomhed” Om

at stifte og drive enkeltmandsvirksomhed, PMV eller I/S